Eigenen sich Distribution Days zur Identifikation von Markt-Tops?

Hintergrund: Eine sehr häufig an mich im Zusammenhang mit dem Buch „Nachhaltig erfolgreich traden“ (NET) gestellte Frage lautet, ob im Laufe der Zeit die im Buch vorgestellten Ansätze verändert wurden. Hier möchte ich einen solchen Fall vorstellen, der auch gleichzeitig einen aktuellen Bezug hat.

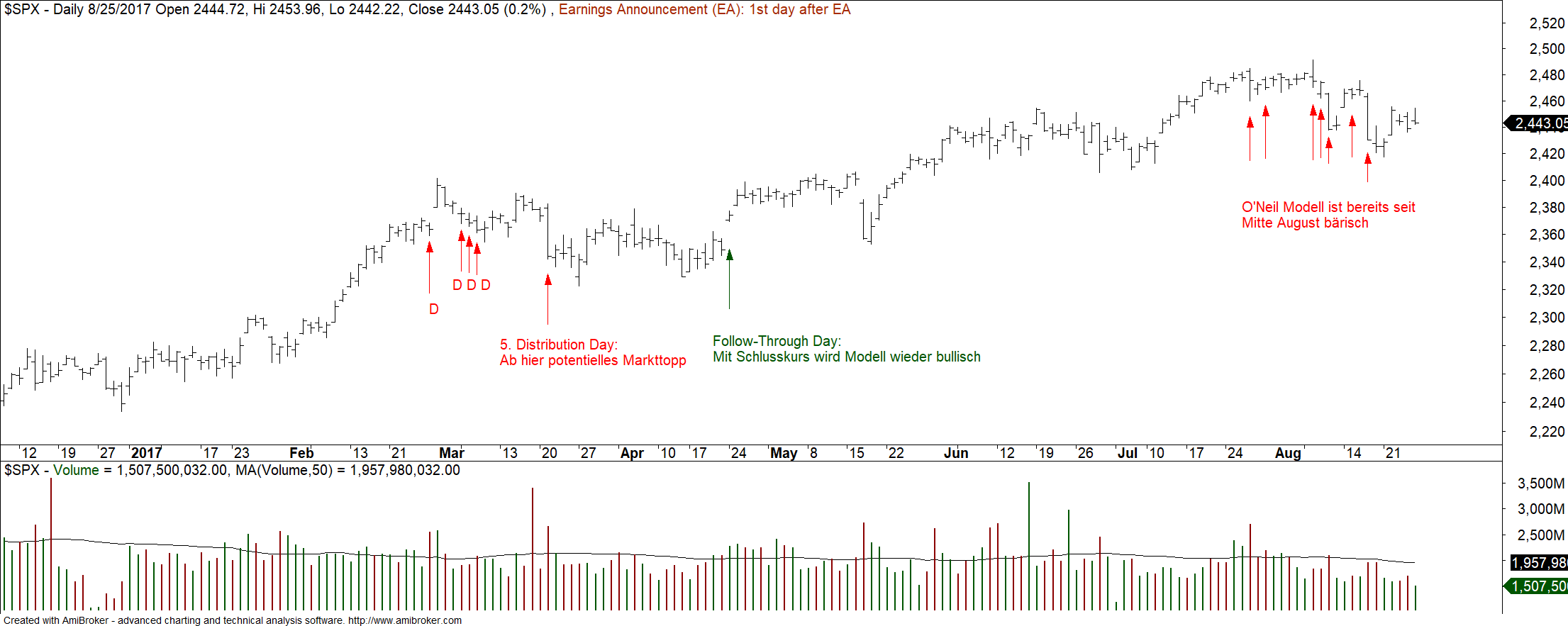

Als Distribution Day wird ein Tag im Nasdaq Composite oder S&P 500 Index verstanden, der gegenüber dem Vortag im Minus geschlossen hat und gleichzeitig ein höheres Volumen als am Vortag aufweist.

In seinem Buch „How to Make Money in Stocks“ stellt William O’Neil eine Methode zur Identifikation von Markttopps auf Basis von Distribution Days vor.

Zwischenanmerkung:

O’Neil verwendet auch sogenannte Churning Days, die allerdings in dem hier untersuchten Fall vernachlässigt werden können; generell ist die Methode mit mehr Spielraum für eigene Entscheidungen behaftet, als auf den ersten Blick ersichtlich; ich zeige im Folgenden meine Interpretation.

Die einfache Regel lautet:

Fünf Distribution Days innerhalb von 20 oder weniger Handelstagen in einem der beiden vorgenannten Indizes, sind ein Zeichen dafür, dass der Aktienmarkt mit hoher Wahrscheinlichkeit ein Topp ausbildet. Alle relevanten Markttopps der letzten 100 Jahre konnten so identifiziert werden – sogar das Hoch im Jahr 1927 im Dow Jones Industrial Index.

Allerdings hat diese Vorgehensweise einen wesentlichen Nachteil, den man kennen sollte und der auch gerade in diesem Jahr bereits mehrfach vorkam:

In der Mehrzahl der mit Hilfe von Distribution Days Zählungen identifizierten Fälle kommt es zu keiner tiefen Korrektur oder sogar neuen Bärenmarkt. Gleichzeitig werden Signale mit hoher Erfolgswahrscheinlichkeit, wie Sie nach kleineren Kursrückgängen im S&P 500 Index sehr häufig entstehen und vom Übergeordneten Marktmodell für den Trendfolgebereich regelmässig generiert werden (siehe NET Buch), herausgefiltert.

Im oben gezeigten Chart habe ich die Distribution Days für den S&P 500 Index mit einem D gekennzeichnet. Beachten Sie, dass der Zeitraum 25. April bis 25. Juli, was die Kennzeichnung der Distributionstage betrifft, unberücksichtigt geblieben ist.

Das gezeigte Beispiel verdeutlicht die Schwierigkeit, die mit dem Versuch entsteht, ein Markttopp zu identifizieren.

Sie können erkennen, dass es im März zu einer Identifikation der Seitwärtsbewegung gekommen ist. Allerdings wurde auch genau das per Schlusskurs vom 13. April generierte NET-Einstiegssignal im Trendfolgebereich herausgefiltert (das in Stufe 2 des NET Ausbildungskurses zusätzlich vorgestellte Stock-Bond-Momentum Modell gab bereits im März zusätzliche – positive – Signale).

Das Marktmodell nach O’Neil wurde erst mit Entstehung des Follow-Through Days am 25. April grün – zu einem relativ späten Zeitpunkt.

Der Vorteil der O’Neil Methode besteht darin, dass im Falle eines tatsächlich starken Kursrückgangs des breiten Aktienmarkts keine Signale entstehen – was bei dem im NET Buch vorgestellten Übergeordneten Marktmodell passieren kann (auch wenn es dann nicht automatisch zu einem Einstieg in Einzelaktien kommen muss).

Abschliessende Anmerkungen:

Nach der Vorgehensweise von William O’Neil habe ich viele Jahre parallel zum NET Marktmodell gehandelt. Die Vielzahl der Fehlsignale (oder besser formuliert: „weniger guten Signale“) in Kombination mit entgangenen, erstklassigen Einstiegssignalen während kleiner Korrekturphasen im S&P 500 Index, hat mich dabei stets gestört. Letztendlich fiel aus diesem Grund irgendwann die Entscheidung gänzlich auf O’Neils Marktmodell zu verzichten und mich ganz auf das im NET Buch vorgestellte Übergeordnete Marktmodell zu fokussieren.

Alternativ verwende ich immer dann, wenn ich nicht ausschliesslich die Timing-Signale des breiten Aktienmarkts handeln möchte, ein Marktrisikomodell, welches in der Lage ist, anstehende Korrekturen anzuzeigen, ohne dass dies zu stark zu Lasten der NET Timing-Modelle geht. Zur Anwendung kommt dieses Marktrisikomodell unter anderem im Rahmen des „Aktienhandel auf Basis von Industriegruppenanalysen“.