Informationen rund um das Buch von Faik Giese

6. April 2025: Neuer Beitrag auf der Daily Planner Pro Seite von Faik Giese, Thema: Anstehendes NET Countertrend-Signal.

1. April 2025: Neuer Beitrag auf der Daily Planner Pro Seite von Faik Giese, Thema: NET Countertrend-Signal.

Hier finden Sie:

- Eine Leseprobe und Kurzbeschreibung der Kapitel

- Antworten auf die im Buch gestellten Fragen

- Den aktuellen Stand bezüglich frei im Internet verfügbarer Daten für die Berechnung der im Buch vorgestellten Timing-Modelle

- Blog-Beiträge, inklusive Webinar-Aufzeichnungen

- Video vom 17. Februar 2022, Thema: Trendfolgesignale

- Video vom 24. Februar 2022, Thema: Aktuelles Marktgeschehen und anstehende Countertrend-Signale

- Video vom 30. Oktober 2022, Thema: Countertrend-Signale seit Februar 2022

Was lernen Sie in diesem Buch?

Eine vollständige, praxiserprobte Aktienstrategie.

Anwendbar auf den US Aktienmarkt und leicht modifiziert auch auf Europa.

-

1

Management

Plan für die Anwendung Regeln aus dem Bereich Risiko-, Portfolio- und Money-Management.

-

2

Aktienmarkt-Analyse

Analyse und Beurteilung des Gesamtmarktes. Am Ende von mehreren Schritten steht ein eindeutiges Signal (on/off).

-

3

Selektion & Timing

Schritte zur Identifizierung von Kandidaten, Bestimmung des Einstiegspunktes und Auftragserteilung beim Broker.

-

4

Ausstieg

Richtlinien für den Ausstieg: Verlustbegrenzung, Absicherung offener Gewinne und Realisierung eines Profits.

Leseprobe und Inhalt

In der linken Spalte finden Sie eine Leseprobe.

Rechts sind die einzelnen Kapitel mit einer Kurzbeschreibung aufgelistet.

Leseprobe

Einleitung

In diesem Buch möchte ich Ihnen die Vorgehensweise und die Feinheiten einer Aktienstrategie vorstellen, die im Kern seit dem Jahr 1998 besteht und von mir bis zum heutigen Tag gehandelt und „gelebt“ wird. Ohne Übertreibung kann ich sagen, dass die auf den folgenden Seiten vorgestellte Methode in dem Sinne mein Lebenswerk repräsentiert, dass ich mehrere Jahre Arbeit in ihre Entwicklung und die praktische Umsetzung investiert habe.

Seit ihrer ersten Anwendung im Spätsommer 1998 wurde die Strategie kontinuierlich weiterentwickelt. Sie ist mit kleineren Anpassungen universell auf jedem regulierten Aktienmarkt anwendbar. Ursprünglich nur für den amerikanischen Aktienmarkt konzipiert, erfolgte bereits im Jahr 2000 die Erweiterung auf die europäischen Aktienmärkte. Bis heute sind aufgrund der im Vergleich zu Europa größeren Auswahl an Aktien und der deutlich höheren Liquidität (Umsätze) die regulierten amerikanischen Börsen (New York Stock Exchange [NYSE] und Nasdaq) meine bevorzugten Handelsplätze. Aus diesem Grund finden Sie in diesem Buch überwiegend Beispiele amerikanischer Aktien. Allerdings weise ich an verschiedenen Stellen auch darauf hin, wie die Strategie leicht in Deutschland und der Schweiz – und damit letztendlich in ganz Europa – umgesetzt werden kann.

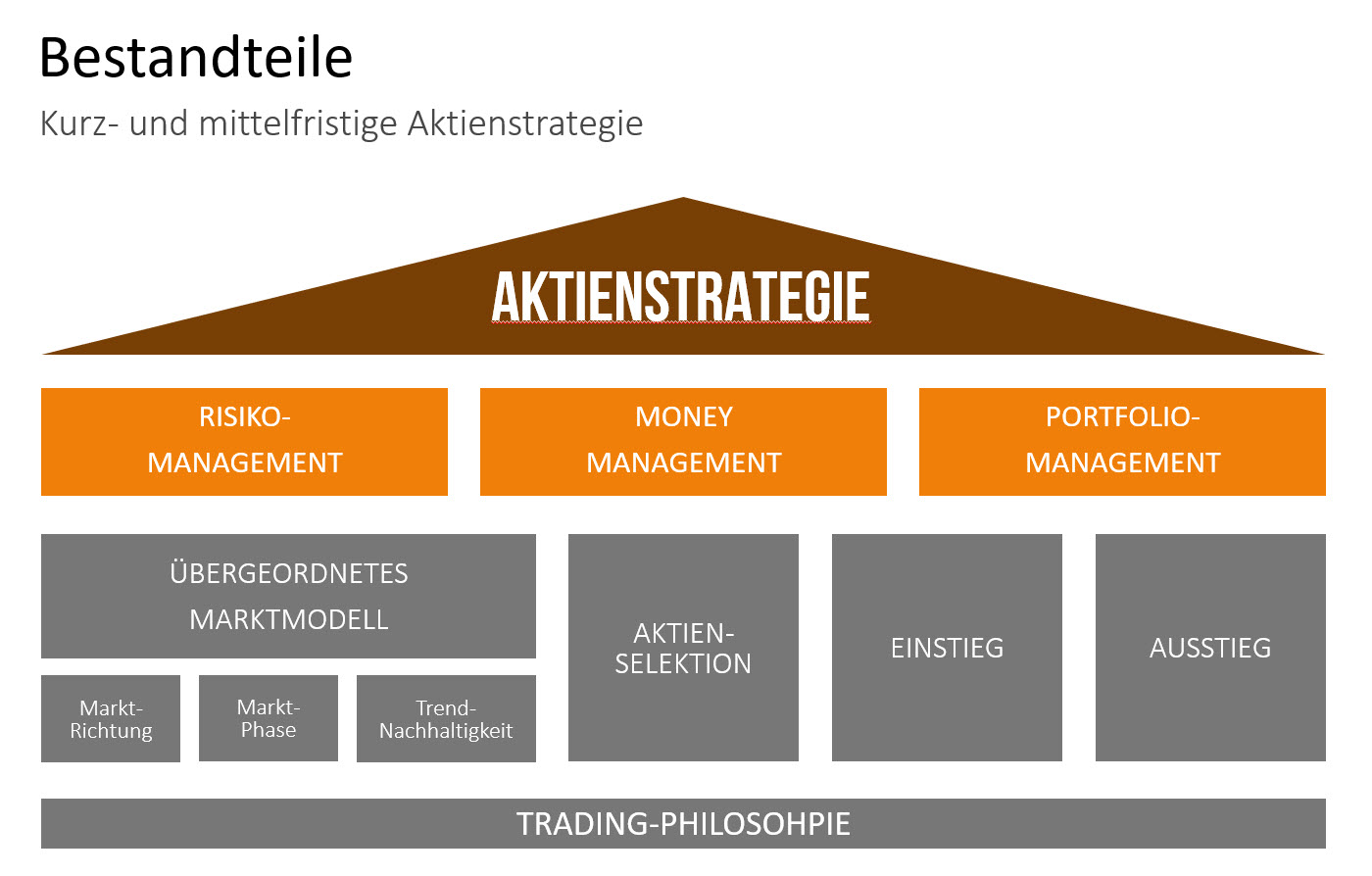

Die Grundidee der in diesem Buch vorgestellten Strategie besteht darin, durch das Timing des breiten Aktienmarkts denjenigen Zeitpunkt für den Einstieg in Einzelaktien zu identifizieren, an dem mit sehr hoher Wahrscheinlichkeit innerhalb weniger Tage eine nachhaltige positive Bewegung eintritt. Die Erfolgswahrscheinlichkeit wird maximiert, indem die Selektion der Aktien nach fundamentalen und technischen Kriterien erfolgt, die das Potenzial für eine hohe Kursdynamik aufweisen. Aus Gründen, die in Kapitel 2 näher beschrieben werden, liegt der Schwerpunkt der Strategie auf der Kaufseite. Das bedeutet, es wird fast ausschließlich auf das Generieren und Umsetzen von Long-Signalen eingegangen. In längeren Abwärtsbewegungen wird die Cash-Quote automatisch hochgefahren und auf den richtigen Zeitpunkt für das Identifizieren einer Kaufgelegenheit mit einem potenziell hohen Chance-Risiko-Verhältnis gewartet. Die Signale werden mithilfe von Timing-Modellen in Kombination mit dem Trendmodell sowohl in Bullenmarkt- als auch in Bärenmarktphasen identifiziert. Wie gezeigt wird, halten die Timing-Modelle Backtests stand, also Simulationen, die anhand historischer Kursdaten durchgeführt werden. Die Zusammensetzung der Aktienstrategie ist in Abbildung 1 zu sehen. Die eben angesprochenen Timing-Modelle fallen innerhalb des Übergeordneten Marktmodells in den Bereich der Nachhaltigkeitsmodelle.

Beginnend mit der zugrunde liegenden Trading-Philosophie wird jeder Bestandteil der Strategie auf den folgenden Seiten detailliert vorgestellt: Das stets im Hintergrund laufende Risiko-, Money- und Portfoliomanagement kommt sowohl im Rahmen des Einstiegs als auch des Ausstiegs zur Anwendung. Ein Einstieg erfolgt nur, wenn die zum Übergeordneten Marktmodell gehörenden Modelle aus den Bereichen Marktrichtungsbestimmung, Marktphasenidentifikation und Marktnachhaltigkeitsüberprüfung den Zeitpunkt hierfür als mathematisch vorteilhaft ansehen.

Beginnend mit der zugrunde liegenden Trading-Philosophie wird jeder Bestandteil der Strategie auf den folgenden Seiten detailliert vorgestellt: Das stets im Hintergrund laufende Risiko-, Money- und Portfoliomanagement kommt sowohl im Rahmen des Einstiegs als auch des Ausstiegs zur Anwendung. Ein Einstieg erfolgt nur, wenn die zum Übergeordneten Marktmodell gehörenden Modelle aus den Bereichen Marktrichtungsbestimmung, Marktphasenidentifikation und Marktnachhaltigkeitsüberprüfung den Zeitpunkt hierfür als mathematisch vorteilhaft ansehen.

Erst danach greifen die Aktienselektionsverfahren und -methoden für den Einstieg in eine Position. Natürlich kommt auch dem Ausstieg eine besondere Rolle bei meinem Handel zu. Dieses Gebiet überschneidet sich allerdings in mehreren Punkten mit dem Risiko- und Portfoliomanagement und orientiert sich darüber hinaus in vielen Bereichen auch an der gewählten Einstiegsmethode und den individuellen Bedürfnissen des Traders oder aktiven Investors; so werden in Abhängigkeit von der Marktphase unterschiedliche Ausstiegstechniken favorisiert. Zudem führen unterschiedliche Ausstiegsvarianten zu einer Veränderung der durchschnittlichen Haltedauer.

Die Mehrzahl der in diesem Buch aufgestellten Strategieregeln wird bereits seit vielen Jahren in der Praxis angewendet und wurde vor dem Echtzeithandel einer Vielzahl von Backtests unterzogen.

Nun kann durch den wiederholten Hinweis auf Backtests der Eindruck entstehen, das gesamte Regelwerk sei so strikt formuliert, dass kein Platz mehr für eigene Handlungsspielräume bleibt. Dem muss an dieser Stelle nachdrücklich widersprochen werden: Ihnen bleibt an unzähligen Stellen – beispielsweise bei der endgültigen Wahl der Aktie, der Entfernung des Verlustbegrenzungsstopps, in den Bereichen Risiko-, Money- und Portfoliomanagement – ein angemessener Handlungsspielraum, der bewusst eingeräumt wird, um Ihr selbstständiges Denken zu fördern. Ohne diesen Spielraum wären Sie nach meiner Erfahrung, die ich seit 2008 im Ausbildungsbereich sammeln konnte, über kurz oder lang versucht, sich keine eigenen Gedanken mehr über die Strategie und ihre Umsetzung zu machen und nur noch wie ein Roboter zu agieren. Genau das gilt es aber dauerhaft zu vermeiden, wenn Sie erfolgreich sein wollen!

Die in diesem Buch beschriebene Strategie weist zumindest aus meiner Sicht zwei Alleinstellungsmerkmale auf:

- Jede bedeutende Regel, sofern sie nicht selbsterklärend und in sich logisch ist, wird durch entsprechende Untersuchungen (Backtests) untermauert. Das Ziel ist dabei, das Verständnis und das Vertrauen in die vorgestellte Strategie zu fördern und zudem die Identifikation mit der Strategie zu erleichtern.

- Das zweite wesentliche Alleinstellungsmerkmal der Strategie besteht darin, dass sie flexibel in Abhängigkeit von der (konkret definierten) Marktphase auf unterschiedliche Methoden zurückgreift und nicht statisch an einem bestimmten Verfahren ohne Berücksichtigung weiterer Marktgegebenheiten festhält. Das gilt für alle Bereiche vom Selektionsprozess über den Ein- und Ausstieg bis hin zum Portfolio und Money-Management.

Zur Erläuterung der beiden Alleinstellungsmerkmale ein Beispiel:

In Abhängigkeit davon, in welcher Marktphase sich der breite Aktienmarkt, repräsentiert durch einen Index wie den S&P 500, gerade befindet, werden unter anderem unterschiedliche Selektionsverfahren basierend auf der Relativen Stärke oder der Relativen Schwäche angewendet. Warum und wann das Verfahren der Relativen Stärke den größten Erfolg verspricht und wann nicht, wird durch Backtests aufgezeigt.

Schwerpunktmäßig richte ich mich mit meinem Buch an Trader mit Vorkenntnissen und an aktive Investoren mit Interesse am Aktienhandel. Auch Einsteiger sollten mit diesem Buch etwas anfangen können.

Der mit der Strategie verfolgte Anlagehorizont fällt in den kurz- bis mittelfristigen Bereich, was gemäß meiner eigenen Definition einer Haltedauer von mehreren Handelstagen bis hin zu mehreren Monaten entspricht.

Als aktive Investoren bezeichne ich jene Leser, deren Anlagehorizont mehrere Wochen bis Monate beträgt (oder zukünftig betragen soll) und die gleichzeitig bereit sind, täglich vor Markteröffnung ihre Analyse inklusive Erteilung von Aufträgen und Umsetzung des Risiko-, Money- und Portfoliomanagements durchzuführen. Ein Trader weist nach der in diesem Buch vorgegebenen Definition dieselben Eigenschaften wie ein aktiver Investor auf, ist aber bereit, auch dann zu handeln, wenn die Haltedauer mit großer Wahrscheinlichkeit nur wenige Tage beträgt. Damit handelt ein Trader häufiger als ein aktiver Investor, der auch bereit ist, gegebenenfalls mehrere Wochen bis Monate auf den geeigneten Zeitpunkt für einen Einstieg zu warten. Auf den folgenden Seiten wird genau erklärt, wie zwischen Signalen unterschieden werden kann, die entweder ausschließlich für Trader oder aber für Trader und aktive Investoren gleichermaßen von Bedeutung sind.

Die Strategie lässt sich unabhängig davon, ob Sie berufstätig sind und einem anderen Job als dem Aktienhandel nachgehen, Vermögensverwalter, Fondsmanager oder Vollprofi sind, umsetzen. Sämtliche durchzuführenden Analysen und auch die Auftragserteilung können vor Markteröffnung durchgeführt werden.

Zu allen in diesem Buch angegebenen Methoden erläutere ich zudem, wie Sie diese auch ohne Verwendung einer speziellen Software mithilfe von Angaben aus dem Internet umsetzen können. Lassen Sie sich nicht davon in die Irre führen, dass die Mehrzahl der Abbildungen in diesem Buch mit der professionellen TradeStation-Plattform von TradeStation Group, Incorporated erstellt wurde.

Für Ihren Erfolg spielt es auch keine Rolle, wie groß Ihr Konto ist – solange Sie diszipliniert genug sind, auf die geeigneten Zeitpunkte für einen Einstieg (die, seit es Aktienmärkte gibt, immer gekommen sind) zu warten. Sie können mit wenigen Tausend oder sogar Hundert Euro (oder Schweizer Franken oder US-Dollar) starten.

Seit ich im Jahr 1995 die Aktienmärkte für mich entdeckt habe, ist mir klar, dass der Handel in Einzelaktien bis heute eine der wenigen gangbaren Möglichkeiten für den Weg in die finanzielle Unabhängigkeit darstellt – ein Weg, den auch Sie beschreiten können, und zwar unabhängig von Ihrer Bildung und Ihrem ausgeübten Beruf.

Mir selbst hat die Strategie seit Ende der 90er-Jahre große Dienste erwiesen. So hat ihre erfolgreiche Umsetzung unter anderem bereits im Jahr 2001 dazu geführt, dass mir nach nur viereinhalb Jahren Firmenzugehörigkeit die Leitung des Portfoliomanagements der damals noch existierenden Wertpapierhandelsbank Hornblower Fischer AG übertragen wurde – als Quereinsteiger ohne Bankausbildung.

Kapitel 1

Bedeutende Kursbewegungen seit 2001

Auf den folgenden Seiten finden Sie Modell-Trades amerikanischer Aktien, die zu den größten Kursgewinnern der vergangenen Jahre zählen und mithilfe der in diesem Buch dargestellten Vorgehensweise identifiziert wurden.

Anhand der 24 gezeigten Beispiele können Sie ein Gefühl dafür entwickeln, wie typische Trades aussehen und welche Dynamik diese im Erfolgsfall entfalten können. Darüber hinaus ist es interessant zu beobachten, dass die großen Kursgewinner hinsichtlich des Setups und des Verlaufs nach dem Einstieg eine große Ähnlichkeit aufweisen – und zwar unabhängig davon, in welchem Börsenjahr das Signal generiert wurde (also Börsenpsychologie pur). Lassen Sie sich nicht beirren, sollten Sie nicht auf Anhieb alle in den Abbildungen angegebenen Einzelheiten verstehen. Jeder Trader wie auch jeder aktive Investor hat einmal mit dem Aufbau von Grundlagenwissen begonnen.

Die Hintergründe zu den mit einem Pfeil markierten Einstiegspunkten werden im Laufe dieses Buches Schritt für Schritt erläutert, sodass Sie erst am Ende des Buches alle für das Verständnis erforderlichen Details kennengelernt haben werden. Es bietet sich somit an, nach dem Durcharbeiten aller Kapitel auf die gezeigten Modell-Trades zurückzukommen, um sie abermals zu studieren.

Die Grundidee der Strategie besteht darin, mit Timing-Modellen jene Zeitpunkte zu identifizieren, an denen mit großer Wahrscheinlichkeit eine positive Bewegung des breiten Aktienmarkts zu erwarten ist. Derartige Signale werden fast ausnahmslos generiert, nachdem der breite Aktienmarkt – in den gezeigten Beispielen repräsentiert durch den S&P 500 Index – innerhalb eines Bullenmarkts eine Korrektur vollzogen oder innerhalb eines Bärenmarkts einen starken Ausverkauf erlebt hat. Aus diesem Grund enthalten sämtliche Abbildungen unter dem Kursverlauf der Aktie auch den S&P 500 Index beziehungsweise den SPY, einen börsennotierten Fonds (auch als ETF bezeichnet), der den Index in einem nahezu identischen Verhältnis abbildet. Zusätzlich werden mit roten Punkten diejenigen Tage im SPY-Kursverlauf markiert, an denen gemäß den Timing-Modellen ein Einstieg vorteilhaft war.

Unter den 24 Modell-Trades finden sich Beispiele für jede Variante technischer Einstiegs-Setups, die zur Strategie gehören und an späterer Stelle detailliert erklärt werden:

- Einstieg auf Basis Relativer Schwäche

- Einstieg auf Basis Relativer Stärke

- Handel von Ausbrüchen (Durchbruch einer Widerstandszone)

- Antizipation von Ausbrüchen (Handel in Seitwärtsbewegungen)

- Handel an Unterstützungszonen

- Einstieg auf Basis von falschen Ausbrüchen (Bärenfallen)

Diese Setups werden jeweils kombiniert mit fundamentalen Kriterien sowie Timing-Methoden. Für Letztere spielen das Volumen und die Abnahme der Volatilität eine entscheidende Rolle.

In den gezeigten Modell-Trades finden sich keine Angaben zum Ausstieg. Das liegt daran, dass eine große Zahl von Möglichkeiten existiert, die Ausstiegsstrategie den eigenen Bedürfnissen anzupassen. So gibt es Trader, die bereits in den steigenden Markt hinein Gewinne realisieren, während mittelfristig orientierte Investoren der Aktie – natürlich in Abhängigkeit von der Marktphase – mehr Luft gewähren mit dem Ziel, größere Trends mitzunehmen und damit höhere Gewinne einzufahren. Auch die Anwendung von Regeln aus den Bereichen des Risiko- und Portfoliomanagements (ebenfalls individuell anpassbar) kann zu einem frühzeitigen Ausstieg führen, sodass die Angabe konkreter Ausstiegsmarken in den Abbildungen keinen Sinn ergibt.

Die Modell-Trades enthalten Angaben zur Branchenzugehörigkeit, zum Einstiegszeitpunkt, wann zum letzten Mal die Quartalsergebnisse veröffentlicht wurden, welches technische Setup zum Einstieg führte, wo der Einstiegskurs lag und wie die bedeutendsten fundamentalen Eckdaten zum Zeitpunkt des Einstiegs ausgesehen haben. Zusätzlich wird die einen Tag vor dem Einstieg über die letzten 21 Tage berechnete Average True Range, abgekürzt mit ATR(21), angeführt. Die ATR ist eine gängige Methode zur Bestimmung der durchschnittlichen Tagesspanne und wird unter Berücksichtigung von Kurslücken zur Markteröffnung aus der Differenz zwischen Tageshoch und Tagestief berechnet. Details zur Berechnung finden sich in Anhang 1. Über die Angabe der ATR zum Einstiegszeitpunkt kann neben dem maximal möglichen prozentualen Gewinn, der mit dem Trade zu erzielen war, zudem der Gewinn als ein Vielfaches der Volatilität (ATR[21]) berechnet werden. Genau dieses Verhältnis zieht sich wie ein roter Faden durch das gesamte Buch und wird dementsprechend noch im Detail erörtert.

Bevor Sie nun beginnen, sich mit den Beispielen auseinanderzusetzen, noch ein Hinweis zur Darstellung der Kursverläufe in den Abbildungen 1-1 bis 1-24: Die Skalierung der y-Achse erfolgt in logarithmischer, nicht in linearer Form. Dadurch sind die Abstände zwischen den Kursen auf Dollarbasis nicht identisch, jedoch auf Prozentbasis. So ist der Abstand zwischen 20 und 40 Dollar genauso groß wie derjenige zwischen 40 und 80 Dollar, weil beides einem Zuwachs von 100 Prozent entspricht.

Ende der Leseprobe

Einleitung

Hintergründe, Entstehungsgeschichte, Aufbau und Tipps zur vorgestellten Aktienstrategie.

Kapitel 1: Bedeutende Kursbewegungen seit 2001

Modell-Trades amerikanischer Aktien, die zu den größten Kursgewinnern der vergangenen Jahre (2001 bis Mitte 2015) zählen und mithilfe der in diesem Buch dargestellten Vorgehensweise identifiziert wurden.

Kapitel 2: Trading-Philosophie oder Woran ich glaube

Grundlage der NET Aktienstrategie: Idee der zugrundeliegenden Strategie, Denkweise erfolgreicher Trader und Bedeutung von Regeln.

Kapitel 3: Risiko-, Portfolio- und Money-Management

Wichtige Regeln für die Begrenzung des Risikos in einem einzelnen Trade, wie auch im gesamten Portfolio – gesteuert über die geeignete Positionsgrösse.

Kapitel 4: Das Übergeordnete Marktmodell

Gesamtmodell für die Analyse und Einschätzung des Übergeordneten Gesamtmarkts (S&P 500, Nasdaq). Das Modell setzt sich aus dem Marktrichtungsmodell, Marktphasenmodell und Trendnachhaltigskeitsmodell zusammen und gibt dann grünes Licht für einen Einstieg, wenn das Verhältnis aus Chance zu Risiko attraktiv erscheint.

Kapitel 5: Aktienselektion

Gibt das Übergeordnete Marktmodell grünes Licht, stellt sich die Frage, welche Aktien gekauft werden sollten. In diesem Kapitel werden Kriterien aus den Bereichen Chart-Technik (technische Analyse) und Fundamentalanalyse, kombiniert mit Sentiment (Analystenschätzungen) eingeführt.

Kapitel 6: Einstieg

Steht fest, welche Aktien als Kandidaten für einen Einstieg infrage kommen, gilt es das Timing festzulegen. In diesen Bereich fällt die Antwort auf die Frage, wie in eine Aktie eingestiegen werden sollte: Zu welchem Kurs, zu welchem Zeitpunkt und mit welcher Art von Kaufauftrag (Stopp Order, reine Limit Order, Market Order etc.).

Kapitel 7: Techniken und Richtlinien für den Ausstieg

Nach dem Einstieg stellt sich die Frage, wann aus dem Wert wieder ausgestiegen werden sollte. In diesem Teil finden Sie detailliert beschriebene Vorgehensweisen zu Themen wie Gewinnabsicherung, Gewinnmitnahme und Breakeven-Stopps. Darüber hinaus ist das hier vorgestellte Regelwerk eine “Fundgrube” für Trader, die Aktien handeln und nach zusätzlichen Ideen in Ergänzung für ihr Ausstiegsregelwerk suchen.

Kapitel 8: Fallbeispiele aus der Praxis

Die Anwendung der Strategie wird anhand zweier Beispiele detailliert erörtert. Wem diese zwei Beispiele nicht ausreichen, kann zwecks weiterer Übungen auf die in der Einleitung verwendeten Chart-Beispiele zurückgreifen.

Kapitel 9: Short Selling

Das kürzeste Kapitel des NET Buchs. Mit dem Leerverkauf (Short Selling) von Einzelaktien ist es möglich auf fallende Kurse zu setzen. Die im Buch vorgestellte Strategie verzichtet allerdings auf diese Möglichkeit. Welches die wesentlichen Gründe dafür sind, finden sich in diesem Abschnitt.

Kapitel 10: Trading-Plan

Eine der Vorzüge der NET Strategie besteht darin, dass sie sich vollständig nach Plan handeln lässt. Wie dieser aussehen kann und worauf jeder Leser bei der Erstellung eines Handelsplans achten sollte, wird in diesem letzten Kapitel erläutert.

Anhang, Schlusswort, Danksagung und Index

Nützliche Informationen, Hinweise und Anmerkungen finden sich am Ende des Buchs – und zwar bezüglich der Strategieumsetzung, wie auch der Frage, ob sich die Investition in ein Chart-Programm und Kursdaten lohnt.

Sie möchten wissen, welche Signale es 2020 bis Februar 2022 gab?

Ob diese erfolgreich waren?

Schauen Sie sich die letzten vier Aufzeichnungen an!